自动做市商AMM有什么优势和风险? AMM和中心化交易所哪个更适合普通用户?

AMM(自动做市商)是一种原生运行在区块链上的去中心化交易机制,通过算法定价与流动性池完成资产交换,改变了传统交易所依赖订单簿撮合买卖双方的方式。在这一模型中,交易不再需要对手方挂单,而是直接与链上资金池进行交互。

在传统金融体系中,流动性通常由专业做市机构提供,这些机构依赖大量资本、复杂模型和高速系统维持报价。AMM将做市行为交由智能合约自动执行,普通用户也可以参与其中,向资金池提供资产并分享交易产生的手续费。这种机制推动了Defi的爆发式发展,也成为当前去中心化交易所最常见的底层架构。

那么AMM和中心化交易所哪个更适合普通用户?

AMM的核心组成

流动性池

由两种或多种代币组成的资金池,是所有交易发生的基础环境。

流动性提供者(LP)

向池中注入资产的用户,通过贡献资金换取手续费收益及激励。

定价算法

根据池内代币数量关系自动计算价格,最具代表性的是恒定乘积模型。

智能合约

负责执行定价、结算与规则约束,整个流程链上完成且可审计。

LP代币

用于记录流动性提供者在池中的份额,可在退出时兑换对应资产与收益。

恒定乘积模型的运作逻辑

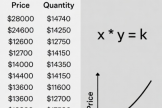

AMM的定价并不依赖买卖盘,而是由公式直接决定。最经典的形式为:x × y = k

其中x、y分别表示池中两种代币的数量,k为常数。交易发生后,池内资产比例发生变化,但乘积始终保持不变。

示例说明

假设某ETH/USDT池中有10 ETH与10,000 USDT,k = 100,000。

若交易者希望买入1 ETH,池中ETH数量将变为9。为了维持公式成立,USDT数量需调整为约11,111。也就是说,实际支付的USDT高于初始比例换算的价格。

这种价格变化机制本身就是AMM的防护手段:交易规模越大,对价格的影响越明显。套利者会在链上价格与外部市场出现偏差时进行交易,使价格逐渐回归合理区间。

一笔AMM交易的完整路径

1、流动性提供者按比例存入代币,获得LP代币

2、交易者选择兑换资产,合约根据公式计算结果

3、用户确认交易,合约完成资产交换并更新池内比例

4、手续费按规则累积,并分配给所有LP

5、LP可随时销毁LP代币,取回对应资产与收益

AMM与订单簿模式的差异

| 维度 | AMM模型 | 订单簿模型 |

|---|---|---|

| 定价方式 | 算法自动定价 | 买卖挂单撮合 |

| 交易对象 | 与资金池交互 | 与其他交易者成交 |

| 流动性来源 | 任何用户均可提供 | 依赖专业做市商 |

| 成交方式 | 即时执行 | 需要匹配对手盘 |

| 参与门槛 | 无许可 | 通常存在准入条件 |

| 运行成本 | 链上Gas费用 | 系统与做市成本较高 |

AMM在Defi中的意义

AMM解决了早期链上交易所普遍存在的流动性不足问题。在订单簿模式下,链上撮合效率低、深度不足,交易体验较差。AMM通过经济激励机制吸引用户提供流动性,使链上交易首次具备可扩展性与持续可用性。

AMM的优势表现

1、任何人都可创建交易对或注入流动性

2、资金池存在即可完成交易,不依赖撮合

3、全天候运行,不受时间限制

4、数据完全公开,可随时链上核验

5、资产始终由用户控制私钥

6、流动性提供者可获得手续费与额外激励

参与AMM需要关注的风险

无常损失的影响

当池中代币价格相对存入时出现偏移,LP实际资产价值可能低于单纯持有的结果。价格波动越大,差距越明显;若在偏移阶段退出,损失将被锁定。

其他潜在问题

1、大额交易引发明显滑点

2、抢跑交易与MEV行为

3、智能合约代码缺陷

4、低质量代币价值归零

5、不同地区监管政策变化

主流AMM协议的演进

AMM的思想最早由Vitalik Buterin在2017年提出,随后逐步落地。

2018年,Uniswap在以太坊上线,以极简交互与算法定价迅速获得关注。Defi热潮期间,其交易量与锁仓规模快速增长,并通过UNI空投完成社区治理转型。此后,协议不断迭代,从早期模型发展到集中流动性与模块化架构,持续提升资金使用效率。

在此基础上,Curve、Balancer、PancakeSwap等协议从不同方向进行优化:

1、Curve针对稳定币场景压缩滑点

2、Balancer支持多资产与非对称权重

3、PancakeSwap借助低成本网络扩展用户规模

AMM的演进方向

1、将流动性集中于特定价格区间

2、根据波动情况动态调整手续费

3、借助预言机辅助定价

4、跨链资产直接兑换

5、借助Layer 2降低成本与延迟

6、融合订单簿与AMM的混合结构

流动性提供者的收益来源

LP收益主要来自两部分:

一是交易手续费分成,按份额比例自动累积;

二是协议发放的代币激励。

在评估收益时,需要结合无常损失一并考虑。

常见问题延展

是否能够完全规避无常损失

无常损失属于机制特性,无法彻底消除,只能通过选择低波动交易对、提高资金利用效率或使用特定协议设计进行缓解。

大额交易成本偏高的原因

交易规模越大,对池内比例的影响越明显,价格曲线随之变化,实际成交价自然偏离初始预期。这正是AMM用于保护资金池的内在机制。

AMM与中心化交易所的取舍

偏好自托管与隐私保护、参与早期资产交易时,AMM更具吸引力;追求深度、低滑点与复杂订单功能时,中心化交易所更具优势。两种模式在实际使用中往往并行存在。