什么是加密货币再质押? 和传统加密货币质押有什么区别?

质押已经成为加密市场中获取被动收益的重要方式之一。到2025年年中,仅以太坊网络就有超过3,700万枚ETH处于质押状态,占总供应量接近30%,年化收益率稳定在4–5%区间。Solana等其他采用权益证明(PoS)机制的公链同样保持高速增长,质押年化收益率普遍在5–7%。

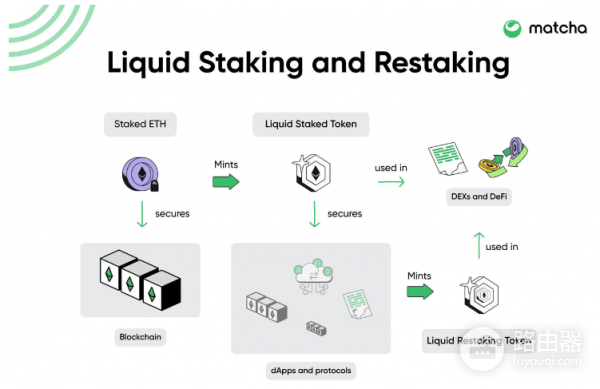

传统质押存在一个明显短板:一旦代币被锁定,便难以在其他场景中继续发挥价值,资金使用效率受到限制。再质押正是针对这一问题而诞生,它允许同一份质押资产同时为多个协议提供安全支持,从而放大资本效率与潜在收益。进入2025年后,Defi领域中的再质押(Restaking)赛道迅速崛起,截至8月,其总锁定价值(TVL)已逼近275亿美元。

那么什么是加密货币再质押?和传统加密货币质押有什么区别?

什么是加密货币再质押?

再质押指的是在原本已经质押的基础上,让同一批代币继续为其他协议提供安全支持,并获取额外奖励。

常规情况下,ETH或SOL被质押后,只服务于各自的主链共识机制。再质押机制允许这些资产,或其流动性质押版本(如Lido的stETH),在不解除原有质押的前提下,被再次用于保障其他网络或去中心化应用。

可以将其理解为“一份资产,多重职责”。

1、原始质押层:持续获得主链质押收益(ETH约4%,SOL约6%)。

2、再质押层:为活跃验证服务(AVS)提供安全支持,如EigenLayer的数据可用性服务、Jito的Solana验证体系,或Hyperlane等跨链基础设施。

3、收益叠加:在基础收益之上,再获取1–3%的额外年化回报,具体取决于所支持的AVS类型与风险水平。

再质押的核心优势在于收益与资本效率的提升,但前提是清楚理解多协议共用抵押物所带来的削减与连带风险。

加密货币再质押如何运作?

再质押并非脱离原有质押体系独立存在,而是在其之上叠加额外激励层,整体流程可拆分为四个阶段。

基础质押(Base Staking)

用户先在PoS网络中质押代币,如在以太坊质押ETH获得约4%年化收益,在Solana质押SOL获得5–7%。这部分奖励来源于维护区块链安全。

再质押层(Restaking Layer)

已质押的代币可通过流动性质押代币(LST,如stETH)进入再质押协议,如以太坊生态的EigenLayer,或Solana生态的Jito,使资产继续参与其他服务的安全保障。

共享安全性(Shared Security)

新项目无需自建验证者网络,即可“租用”以太坊或Solana现有验证者的安全性,用于数据层、预言机、跨链桥等基础设施。

额外奖励(Extra Rewards)

作为安全提供方,用户获得额外代币或积分奖励,回报水平与所支持协议的需求和风险相关。

再质押运作示例

单独质押ETH的年化收益约为4%。

将ETH通过EigenLayer再质押后,总收益区间可提升至5–7%。

如果使用stETH进行流动性再质押,还可能获得流动性再质押代币(LRT,如ezETH),该代币可继续参与Defi借贷或交易,解锁更多收益层。

换个角度看,再质押让质押资产不再“闲置”,而是在多个协议间持续创造价值。

再质押、质押与流动性质押的区别

三者的差异主要体现在资产使用方式与风险结构上。

1、传统质押:资产被锁定在单一网络,仅获取一次质押收益。

2、流动性质押:在获得质押收益的同时,收到可流通的LST(如stETH),可继续参与Defi,但需承担合约与脱钩风险。

3、再质押:同一资产或LST同时服务多个协议,收益层数更多,也引入复合削减与系统性风险。

简化理解

1、质押:一份收益,低复杂度

2、流动性质押:收益+流动性

3、再质押:多重收益叠加,高复杂度

什么是流动性再质押?

流动性再质押是一种进阶策略,结合了流动性质押与再质押的特点。

流程

1、通过Lido、Rocket Pool等平台质押ETH,获得stETH等LST

2、将LST存入EigenLayer、Renzo、Ether.fi等再质押协议

3、获得LRT(如ezETH),代表已完成质押与再质押的头寸

4、LRT可继续在Defi中用于借贷、做市或交易

更多收益

1、基础质押收益(约4%)

2、再质押奖励(约1–3%)

3、Defi收益(约1–2%)

这种结构操作门槛较低,无需运行验证节点,但对智能合约安全和协议稳定性依赖更高。

再质押的主要优势

更高收益空间

在基础质押回报之上,通过再质押与Defi叠加,年化收益可明显抬升。

资本效率提升

同一批代币可同时产生多条收益曲线,无需追加本金。

新协议安全启动

新兴项目可借助成熟验证者网络快速获得安全保障,EigenLayer在2025年的TVL突破190亿美元,已验证该模式的可行性。

更高流动性

使用LRT时,资产可随时在二级市场或Defi场景中流转,灵活度明显高于传统质押。

如何开始再质押(新手路径)

1、在主流交易平台购买ETH或SOL,并转入自托管钱包

2、在主链完成基础质押,获取稳定质押收益

3、选择路径

● 运行验证节点,参与原生再质押

● 使用流动性再质押方案,通过LST进入再质押协议

对多数新用户而言,第二种方式更易上手,可通过stETH → EigenLayer → ezETH的流程实现多层收益叠加。

实操建议

1、从小额开始测试

2、优先选择TVL较高、审计记录清晰的平台

3、分散参与多个协议,避免单点风险

4、保留一定流动性,便于应对市场变化

加密货币再质押的风险

1、复合削减风险:任一受保护协议出现违规,均可能触发惩罚

2、系统性风险:多协议共用同一抵押资产,潜在连锁影响显著

3、智能合约风险:协议层级增加,攻击面同步扩大

4、验证者集中化:收益集中可能削弱网络去中心化程度

再质押更适合已熟悉Defi风险结构的参与者,而非完全零基础用户。

再质押正在重塑质押经济模型,让安全性成为可复用的资源,也为资本效率打开新空间。随着EigenLayer、Jito等协议持续扩展生态,再质押已从概念验证阶段迈向规模化应用。

收益提升的另一面,是风险结构的显著复杂化。理解每一层协议的运行逻辑、惩罚机制与退出路径,始终是参与再质押前最重要的准备工作。