什么是停利点? 常见的停利点设置方式有哪些?

多数人开始学投资时,都会把心力放在“怎么赚钱”、“如何设定停利”,却忽略更关键的环节,停损的重要性永远大于停利。

回想自己的投资经历,真正造成巨大亏损的情况,几乎都源于“不愿意停损”。

在思考如何获利之前,更该先问自己,如何避免一笔亏损变成灾难?愿意停损,是所有策略中最重要的一环。

如何抓停利点?

如果不用技术分析,而从逻辑面来思考出场时机,其实只有两个原则。

当“进场理由消失”就应该出场

进场与出场的判断逻辑必须一致,否则策略会互相矛盾。

当原本买进的条件不成立时,就没有继续持有的必要。

考量机会成本

资金有限,当出现更好、更高报酬风险比的机会时,提前出场把部位移到更优的选择上,是合理的动作。

常见的进出场策略类型

事件型策略

以“催化事件是否反映”为进场依据。

出场时通常不再依赖事件本身,而是改以价格结构(技术面)决定。

绝对估值策略

以“预期报酬率是否达到”作为进出场条件。

但这种方法不适合大多数加密资产,因为代币没有稳定现金流或估值锚点。

相对估值策略

用对标资产作为参考。

但问题在于买的代币与对标资产可能同时下跌,使得预期报酬率看似合理,却仍处于亏损状态。

因而这类方法更适合牛市中的中长期波段;在其他市况,仍应以技术面为主。

停利点设置方法?

固定式停利

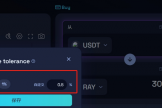

设定固定的点数或比例,并与停损形成明确的风险报酬比(R值)。

举个例子

1、停损10点

2、停利20点(为停损的2倍,即2R)

举例说明

1、假设在0.9999放空

2、最大损失约为0.0001(理论上最高回到1)

3、若在0.9998停利(1R)

只要胜率达到50%,整体即可维持不亏损。

从图中可以发现价格触碰0.9998的机率非常高,只要赢一次,就能开始稳健获利。

如果把停利点设得更低,还能提高整体报酬。

移动式停利(Trailing Stop)

固定停利的问题是:容易在趋势刚起步时过早出场。

而加密市场的动能通常比股票更强,移动式停利更合适。

做法

1、随着价格上涨,自动提高停利位置

2、如果行情反转触发停利,自动出场

3、可以在趋势继续延伸时最大化获利

这是加密市场非常常用的停利方式。

目标价停利(关键价位)

以支撑区 / 压力区当作停利目标。因这些区域代表最大阻力,当价格来到阻力区后动能延续性会下降,胜率降低,因而在关键区间停利是合理的。

举个例子

如果你在某区间做空,可将停利设置在蓝色支撑区(1,690~1,725)。

做多则以红色压力区(1,810~1,845)为目标价。

价格在这些区域反转的机率通常超过50%。

常见的停利错误

错误1:策略逻辑与时间周期不一致

你看好某代币的长期发展(中长线逻辑),却每天用当日冲刺方式操作它。

这种行为逻辑冲突,应依据短线资讯(如突发利多、上线交易所)来做短线,而不是套用长期逻辑。

错误2:因为亏损而把短线变长线

原本用技术分析做顺势交易,但行情急跌,你却拒绝停损,改口说要长线持有。

这不是策略,是“不想停损”的借口。

底部布局没问题,但价值投资逻辑与顺势短线完全不同,两者必须分开执行。

停损永远比停利更重要

在思考如何赚多少钱之前,更关键的问题是:如何不让自己亏大钱?因为如果亏损50%,就需要再赚100%才能回到原点。

这也是为什么“愿意停损”永远比任何停利方式都更重要。多数人会因为“某次少赚”而想修停利策略,但却忽略整体长期的绩效。

每次调整停利方式的时候要同时检视成功与失败的案例,看的是“总绩效”而不是单次结果

只有这样,停利策略才能真正持续改善。