如何使用套保获利? 加密货币套保获利心得

“套保”是“套期保值的简称,也常被称为避险操作。本质是一种风险管理思路,通过建立与原有持仓方向相反的仓位,把价格波动带来的不确定性压缩在可控范围内,从而让资产价值趋于稳定。

在加密市场中,套保并不只是机构或矿工的专利,普通投资者同样可以灵活运用。

那么如何使用套保获利呢?

套保的核心思路

套保并不是为了追求更高收益,而是优先锁定已有利润或成本区间。当市场走势与预期相反时,反向仓位产生的盈亏可以抵消现货或原持仓的波动,达到“价格怎么走,账户价值变化不大”的效果。

合约打单套保

在事件驱动或波段交易中,永续合约是最常用的工具之一。当投资者建立多单后,通常会提前规划止损与分批止盈区间。

1、当价格触及第一个止盈位(TP1),可以把剩余仓位的止损上移到开仓价上方

2、这样即使行情回落,也能避免出现净亏损,常被称为“拉到不赔位”

这种方式适合在看好行情延续、但又不想承担回撤风险时使用,能在保留上涨空间的同时,把下行风险压缩到极小。

挖矿与空投相关的套保

在交易所打新或参与链上空投时,往往需要持有或质押指定代币一段时间。价格波动反而成了影响收益的主要变量。

常见场景

1、交易所Launchpool、Jumpstart、PoolX等活动

2、链上项目对特定代币持有者进行空投

不管是使用BNB、BTC、ETH、BGB等代币参与,只要需要“持币换收益”,就可以通过同步放空合约,把价格锁定在参与时的区间内,让最终收益更多来自挖矿或空投本身,而非币价涨跌。

现货套保的应用场景

现货套保最早被矿工广泛采用。矿工的成本以算力、电费为主,而收入却高度依赖币价,通过做空合约来锁定未来收益,能显著降低经营不确定性。

这一思路同样适用于普通投资者。如长期定投比特币的过程中,成本逐步落在某个区间。当市场出现明显过热信号时,通过合约反向建仓,可以在不卖出现货的前提下,降低回调带来的账面波动,把已有利润固定下来。

套保的盈亏逻辑示例

假设在比特币价格4万美元时买入1枚BTC。

1、如果价格跌至2万美元,现货价值减少2万美元

2、同时在4万美元做1倍空单,价格腰斩意味着空单获得约2万美元收益

两边相互抵消,账户总价值保持稳定。

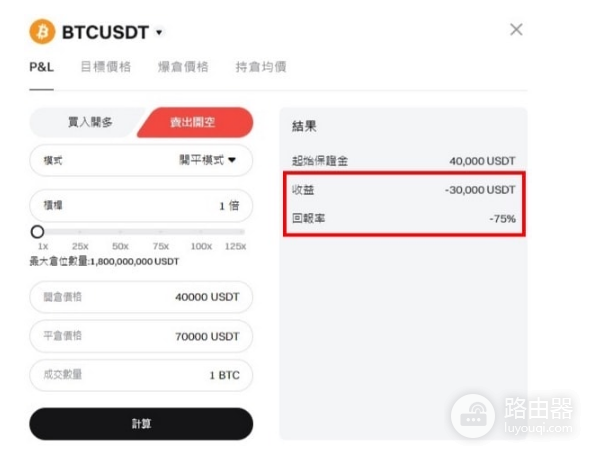

如果价格上涨至7万美元。

1、现货盈利约3万美元

2、空单产生约3万美元的浮亏

结果同样是净值基本不变。手中的现货依然可以继续用于质押、挖矿或其他用途。

套保中的关键风险

套保并非“零风险”,尤其在使用合约时,需要格外注意极端行情。

1、1倍做空的理论爆仓价约在开仓价上方100%

2、如果价格短时间急拉至爆仓区间,再回落至原价,合约仓位可能已经被清算

3、结果变成只剩下现货,却失去了对冲保护

在套保结构中,给空单补充足够保证金、降低爆仓概率,往往比追求高杠杆更重要。

套保操作要点

同步建仓

现货买入与合约放空应尽量同时完成,避免价格短时间波动破坏原本的价差结构。

控制价差

理想状态是现货买得越低越好,放空价格越高越好。

价差可用以下方式估算:(做空价 − 现货价)÷ 做空价,一般控制在较小区间更稳妥。

分批下单,降低滑价

不要一次性吃掉深度,结合订单簿情况分批建仓,更容易拿到接近理想的成交价。

关注资金费率

部分新币或热度较高的合约,资金费率波动剧烈。

如果费率长期为负,做空一方需要持续支付成本,年化费用可能远高于挖矿或空投收益,套保结构反而失衡。

评估挖矿年化

挖矿或Launchpool的收益会随参与人数变化,投入前应结合自身仓位,测算大致年化,再决定是否参与。

套保的定位与价值

套保的意义在于稳定性,而不是收益最大化。

在行情剧烈波动的市场环境中,它为投资者提供一种“先把已有成果守住”的选择。只要结构设计合理、杠杆克制、成本可控,套保可以成为加密资产管理中非常实用的一环。